ようこそ、FIRE達成者が運営するブログ「エソラゴト」へ

「エソラゴト」へようこそ。

私はこのブログを運営している柊優(ヒイラギユウ)と申します。

カンタンに私の自己紹介です。

ヒイラギ

ヒイラギ私は40歳で純資産2億円を突破し、FIREを達成しました!

私のプロフィールの詳細は下記のとおりです。

- 40歳で純資産2億円を超えたことを契機にサラリーマンを退職し、FIRE生活に突入

- 株式投資(米国株・中国株・日本株)で、35歳で1億円、40歳で2億円と突破

- 新築木造アパート(1.2億円)をサラリーマン時代にフルローンで購入し、運用4年目

- 「節約」「マネーハック」「節税」のノウハウコレクター

このブログでは「FIREを考えている全てのサラリーマン」に、自分自身の実体験から、どういった手順を踏めば「サラリーマンでもFIREができるのか」ということについて、順を追って解説しています。

- サラリーマンがFIREを達成するための知識とノウハウが学べます

- 机上の空論ではなく、実際に私が実行したことを具体例を交えつつ解説します

- FIRE=ゴールではなく、スタートでもあるので、FIRE後の生活設計もお伝えします

夢のFIRE生活を手に入れた幸運と理由

私は様々な幸運に恵まれて、40歳でFIREを達成しました

私は、2022年3月末に会社を退職して18年間のサラリーマン生活に終止符を打ちました。

2022年4月からは夢であったFIRE生活に移行しています。

ブログタイトルにもあるように、「40歳で2億円」以上の純資産を保有できたことがFIRE達成の理由になります。

40歳で2億円なんて無理ゲーじゃない??

そう思うよね。

だけど、正しい資産形成のルールを理解すれば、辿り着けたんだよ。実際に「40歳で2億円」に到達できた主な理由を挙げてみるよ

私が「40歳で2億円」の資産を築き、FIREを達成できた理由は以下のとおりです。

- 同年代と比較すると高い年収の大企業に勤務していたこと(30台後半で年収1,000万円)

- 支出をコントロールすることで貯蓄率を高め、投資のための原資を効率よく貯めたこと

- 株式投資で、ダブルバガー(2倍株)からテンバガー(10倍株)を数度引き当てたこと

- 株式市場の暴落時を狙って積極的に買い進めたこと

- 副収入としてブログ収益やアパート投資を得るなど、収入ルートの複数構築を手掛けたこと

- マイクロ法人でアパート投資を行うことで賃料収入を得るとともに生活費の一部を経費化したこと

ある意味、資産形成においてセオリー通りのものもあれば、自分オリジナルの手法もあります。

このページでは、私が「株で2億円稼ぎ、40歳で上場企業を辞めてFIRE(セミリタイア)を達成した方法」をロードマップとしてご紹介します。

このページを一通り読んでいただければ、「40歳で2億円」というのは決して「無理ゲー」ではなく、現実に手に届くものであると感じてもらえると思います

FIREという「エソラゴト」を叶えるためのロードマップ作成手順

まずはこちらがロードマップの作成手順になります

- 「何のためにFIREがしたいのか?」を明確にする

- 後悔しない人生を送るために「FIRE後にどう生きていきたいのか?」をリスト化する

- 自分にとって必要な「FIRE必要額」を算定する(家族構成の変化も踏まえる)

- 資産形成のための黄金ルールを理解する

- 「株式投資」の仕組みとルールを理解する

→S&P500、オルカン等のインデックス投資をベースにしつつ、個別株でチャレンジ - 税金、社会保険の仕組みとその裏側を理解する

- 生活コストの低減のためのマネーハック、節約術を身に着ける

- FIREに役に立つ書籍をとにかくひたすら読み漁る

- 「マイクロ法人」を設立する

- 住宅の購入を行う(サラリーマンの特権:住宅ローンの活用)

- なるべく多くの(今後必要となるであろう)クレジットカードの発行を進めておく

→サラリーマン卒業後の新規発行は困難 - FIRE後の収益源を確保しておく

(オススメ:アパート投資、ブログ副業など)

→特にアパート投資は収益分散化、FIRE後の社会的信用に大きく寄与 - 相性の良いパートナー税理士を見つけておく

(法人のみならず、個人の税金の最適化も相談できるカタチがベスト)

FIRE達成、おめでとうございます!

ただ、ここがゴールではありません!

FIRE後も基盤をガチッと固めることが大切です!

- 「マイクロ法人」で役員を担い、社会的身分を獲得する

- 「マイクロ法人」で厚生年金、社会保険に加入し、家族分の社会保障もゲットする

- これまで培った収益基盤を組み合わせ、税金を最小化し、所得の最大化を図る

(マイクロ法人給与、株式配当金、アパート賃料、ブログ副業収入など) - 人生を最大限楽しむ!

少し昔話:ヒイラギも「会社が大嫌い」な平凡以下のサラリーマンでした

「40歳でFIREするなんて、私にはとても無理・・・」と思われる人もいるかもしれません。

なので、少しだけ私、ヒイラギの経歴をします

私は氷河期世代ではありますが、運よく大手企業に入社することができました。

ところが、入社した会社は「大企業あるある」の古臭いお役所制度が立ち込めた企業(書類の書き方とかハンコ文化、事前根回し政治などなど)で、入社1週間で早速辞表を書き始めているくらいの、筋金入りの会社嫌いでした。

また私は決して優秀なプレイヤーではなく、平凡どころか同期生の中では下から数えた方が早い劣等生でした。

年数を重ねるごとに少しずつ慣れては来ましたが、やっている仕事は代わり映えせず、「大企業あるある」の歯車感は拭えません。むしろ、年数を経るごとに社内政治に明け暮れる毎日です。

金曜日の夜だけは少しだけ開放された気分になりますが、日曜日の夕方には鬱屈とした気分が自分を襲います。いわゆるサザエさんシンドロームですね。

「いつかこんな会社辞めてやる」

毎日「負の感情」を抱えつつ、表面上は適当に仕事をやっつけながら、裏では着々と「FIREプラン」を進めていました。

そして、純資産が2億円を超え、40歳という節目の年を迎えたと同時に、私は会社に退職願を叩き付けました。

もし、あなたも私と同じように、毎日が退屈でつまらない思いを抱いているのであれば、このブログがお力になれるかもしれません。

FIRE達成後にブログをはじめたきっかけ

ずっと夢想していた、誰にも、何事にも囚われない世界。

それは控えめにいっても「サイコー」でした。

望んでいたものがようやく手に入ると同時に「世の中の多くのサラリーマンは「鬱屈とした今」から抜け出したいと思っているんじゃないか」と考えるようになりました。

私がこれまで培った知識やノウハウが役に立てる人がいるかもしれない。

「鬱屈とした今」を抜け出したいサラリーマン人生を歩んでいる人に届けば、との思いで、このブログを始めました。

実際に「40歳で2億円」の資産を築き上げ、FIREを達成することができた実践者として「いつかはFIREを実現したい」と思っているあなたに、「決してそれが夢ではない」ということを順を追って解説していきたいと思います。

このブログでは、ヒイラギが「机上の空論」ではなく、実戦で培って「40歳で2億円でFIRE」できた理由を「一切の出し惜しみなく」語っていきます

僕は助手のひつじです

ここからは僕も解説を手伝っていきますよ

FIREとは「自己決定権」を取り戻す生き方

FIREという言葉は欧米を発端とするムーブメントの中で生み出された造語です。

Wikipediaでは下記のとおり、解説されています。

FIRE ムーブメント(英: Financial Independence, Retire Early movement)は、経済的独立と早期退職を目標とするライフスタイルを啓蒙するムーブメント。米国から始まったムーブメントで欧州などにも広がった。この生活モデルは、ブログ、ポッドキャスト、およびオンラインフォーラムなどで共有されている情報を通じて、2010年代から大きな注目を集め、特にミレニアル世代などに人気が高まった。

Wikipedia FIREムーブメントより引用

「会社を辞めて自由に生きたい」という思いは誰しもが思い抱いていることでしょう。

それを上手く表現する方法は時代によって移り変わりますが、今この時代においては「FIRE」という言葉が広く知られるようになりました。

では、FIREとはどういった生き方なのでしょうか?

私は「自己決定権」を取り戻す生き方であると考えます

自己決定権・・・?

自己決定権とは、明日・どこで・誰と・何をするのか、を全て自分で決められる権利のことだよ

なるほど〜

確かにサラリーマンには無いよね・・・

FIRE生活に移行できれば、自分の自由な時間に何をするのか、という自己決定権を手にすることができます。

「明日は何をして過ごそう」と、毎日ワクワク感を感じられることの幸せは何ものにも代えがたいものです。

会社で出世するのと2億円長者、どちらが良い?

あなたは「会社で頑張って働き、これからも出世してより上の地位を築く」のと「今この場で2億円あげるから会社を退職する」方のどちらが良いか、と尋ねられれば、どう答えるでしょうか。

私は迷わず後者を選びます

僕もだね!

2億円あれば好きに暮らせるもん

この質問に対してどちらが正解ということはありません。

ですが、「人生において、どちらを選択するのか?」を選ぶことがそもそもできないのであれば、前者を選んで生きていくほかない、という逃げ道のない不自由を強いられることになります。

その選択肢を持つことを「経済的自由」と呼び、その選択肢を用意してくれるカードが「金融資産」です。

「会社をいつでも辞められる」

このカードを持っているかいないか、だけで、人生の選択肢は大きく変わってきます。

会社の寿命と会社への忠誠心

会社に身を捧げることは正しいことなのでしょうか?

- バブル崩壊後、絶対に潰れないと思われていた山一証券は「多額の簿外債務」が明らかになり、倒産

- リーマンショックの影響でビジネス・国際貨物需要の急減で大幅な減収に見舞われたJALは会社更生法を申請

- 東日本大震災後、入社すれば将来安泰で社会的信用度も国内随一だった東京電力神話は崩壊

どれだけ大手企業であっても、どれだけ会社へ忠誠心を払っても、ある日、あっけなく幕引きが図られてしまうことがあります。

自分たちがいくら一生懸命に働いたとしても、なんらかの引き金で勤務先が破綻してしまう、といったことは日本有数の大企業であっても決して珍しいことではなくなってしまいました。

ここ最近の調査による会社の寿命は30年だそうです。会社寿命は年々短くなっていっているとのこと。

生き残りのため、業界内での合併や統合も増えていますが、大が小を飲み込む場合、飲み込まれた側の企業の社員はいきなりそれまでに築いて来たキャリアをリセットされることもある時代です。

あなたのどうしようもないところで、あなた自身の人生が決まってしまうことに、あなたは耐えられますか。

もちろん、いろんな生き方があっても良いとは思うけどね

そうだね。サラリーマンという生き方を全面否定する気はないんだ。

だけど、選択肢を持っておく、というのはとても大切だよね

「2億円の資産」でFIREを達成するためのポイント

ここまで「会社をいつでも辞められる」カードを手にすることが重要であることを語りました。

では、普通のサラリーマンがそのカードを持つにはどういう順序で、何を進めて行けば良いのでしょうか。

そのためのロードマップを作成しました。

資産2億円でFIREを達成するための重点ポイント

ここからは「資産2億円でFIREを達成するための重点ポイント」を5つのステップに分けて公開していきます。

FIREのためのロードマップの5つの重点ポイントがこちらです!

- FIREのゴールラインとなる資産額を設定する

- 「資産形成」の黄金ルールを理解する

- 税金と社会保険料を極力払わない

- 国家の歪みを突いて賢く生きる

- FIRE達成後に後悔の無い人生を過ごす

このページではこの5つのポイントを順を追って解説していくよ!

最初に押さえておくべき「サラリーマンがFIREを達成するために重要なこと」

普通のサラリーマンが「FIRE」を達成することには世の中の仕組みを上手く利用する側に回る必要があります。

その一つが資産運用です。

あなたがある企業の株式に投資すれば、投資した企業の従業員が日々頑張って働いて稼いでくれた利益をあなたに還元してくれます。不動産に投資すれば、あなたが保有している物件に住んでくれる人たちがあなたに毎月家賃を支払ってくれます。

株式や不動産は「投資するタイミングによって大きく結果が変動する」予測不能なマーケットですが、資産形成において再現性のあるルールがいくつか存在します。

そのルールを把握しておくことが超重要なのです

また「FIRE」を実現するには「国の制度設計の裏を上手く突く(国家の歪みを利用する)」ことも必要です。

過去より「節税対策商品」については様々なものが銀行・保険・不動産会社などで開発され、その都度税務当局によって穴を塞がれる、といったいたちごっこが繰り広げられています。

ところが、なかには制度設計上、変更することによる影響が大き過ぎるため、どうやっても穴を塞ぐことができない、といったものも存在します。

再現性のある資産形成のルールと日本国の制度設計の裏を上手く突くことができれば、あなたの資産増加スピードは一気に加速していきます。

ポイント1:自分のFIREゴールラインとなる資産額を設定する

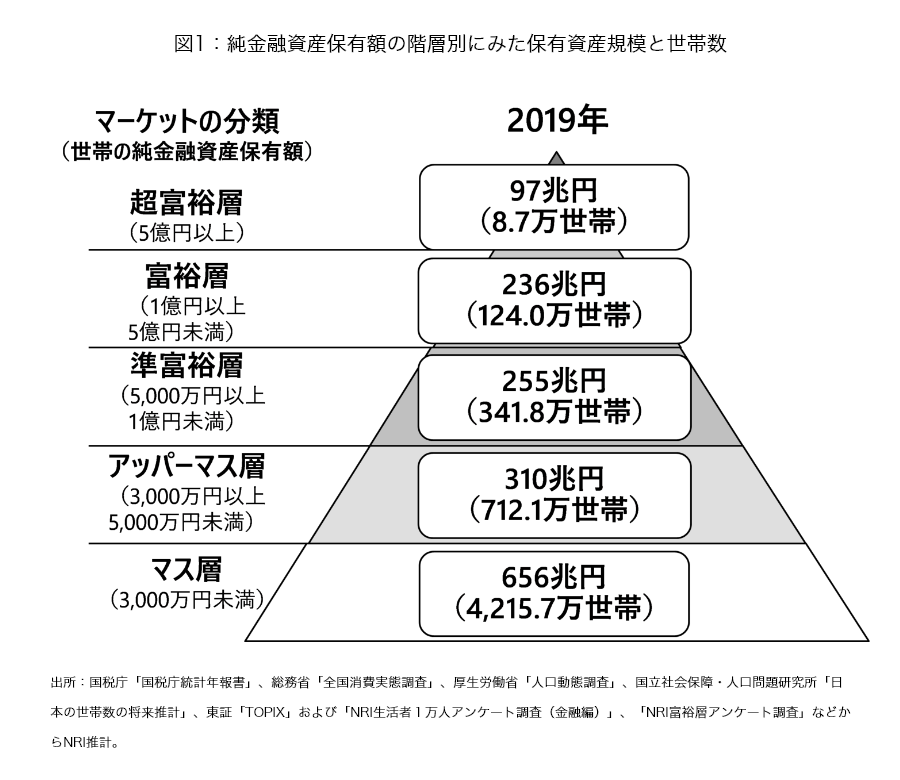

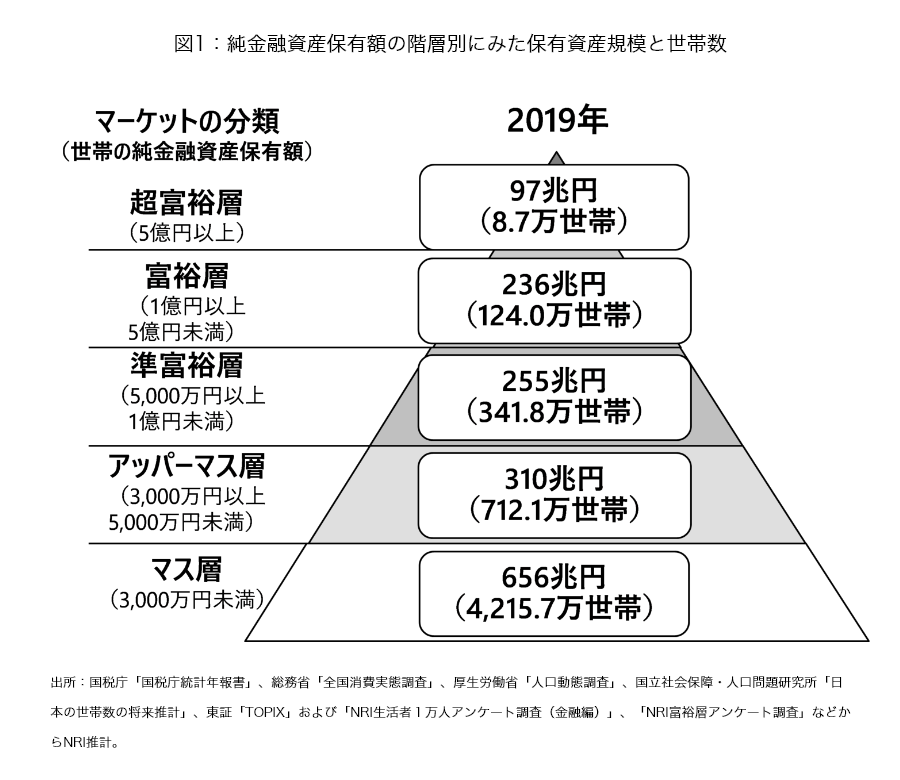

こちらの表はFIREを目指しているのであれば、一度は見たことがあるのでは無いでしょうか。

野村総合研究所が公表している純金融資産保有額別のピラミッドになります。

このレポートによれば、純金融資産1億円以上を保有する世帯は132.7万世帯に及ぶそうです。

日本国内の全世帯数が5,400万世帯ですので、いわゆる「億万長者」の世帯は2%ちょっとというところになります。

億万長者になることは、日本における上位2%の資産を持つことと同義になります。

50人学級だとしたら、クラスに1人は億万長者、ということだね

FIREのためのゴールラインと必要な資産規模を考える

上記のレポートをなぜ出したのか、というと、あなたはどこまでの資産規模を持てばFIREをするのか?というところを考えていただきたいからです。

FIREを目指すにあたっては、ゴールラインとなる金融資産をあらかじめ設定しておくことは極めて重要です。

ゴールライン設定が無いと、FIREはいつまでたっても達成できません!

私もやっぱりコレが出てきてしまい、本来の予定から2年間ずるずると伸びてしまいました・・・

このゴールラインの設定にあたっては、以下のポイントから必要なコストを考えておくことが必要です。

自分の家族構成、居住地、どういった生活を送るのか、によって見えて来る年間のコストを把握することが重要です。

なぜ重要かと言えば、年間コストを把握することができれば、逆算で保有しておくべき資産規模が分かるからです。

あなたに1億円以上の金融資産があれば、利回り5%程度の高配当銘柄の株式を購入することで、年間500万円(税率20%:税引後400万円)入ってくることになります。

月に30万円程度の収入が入ってくることになるので、単身世帯であれば問題なく暮らしていけるでしょう。

年間コストを把握するためのベストアイテムはマネーフォワードのアプリでの家計の収支管理だよ〜

残酷な真実:サラリーマンの収入だけでは億万長者は到達不可能

FIRE後に月額いくらあれば暮らしていけるか、を想定することで、どのくらいの金融資産を持てば良いか、の逆算が可能となります。

例えば、月額50万円が必要であれば、1.5億円の金融資産が必要です。

- 50万円÷0.8=62.5万円(税金控除を逆算)

- 62.5万円×12ヶ月=750万円(年間必要配当額)

- 750万円÷5%=15,000万円の金融資産が必要

一方で、残酷な真実ですが、生涯年収が2~3億円と言われるサラリーマンにとって、1.5億円近い金額を用意するのは非常に厳しいでしょう。

うん、無理だよね・・・

また生涯年収2〜3億円のうち、20〜30%を税金と社会保険料で徴収されてしまうので、実態としてはより厳しくなります。

税金と社会保険料、取られ過ぎじゃない!?

高年収になればなるほど、税制優遇はなくなっていくしね・・・

なので、より現実的なラインになるように、少し月額必要コストを抑えてみましょう。

月額40万円が必要とすれば、1.2億円の金融資産が必要です。

- 40万円÷0.8=50万円(税金控除を逆算)

- 60万円×12ヶ月=600万円(年間必要配当額)

- 600万円÷5%=12,000万円の金融資産が必要

残念ながら、これでもまだ必要な資産額は1億円を超えてしまいます。

この不都合な真実に気付くと「サラリーマンの給与だけで、FIREを達成するのは事実上不可能」ということが分かってしまいました。

救いの無い結論だなあ・・・

なので、この結論を踏まえた生き方もあるんだよ

サイドFIREという生き方

そこで最近急速に広まっているのが「サイドFIRE」という生き方です。

保有する金融資産からの不労所得を得ながら、他にも簡単な仕事をこなして給料をもらい、2つ以上の収入源を分散して持つという方法です。

仮に月に40万円の生活費が必要だとすれば、上記の例では1.2億円の資産が必要でしたが、そのうちの20万円を労働収入で得ることができれば、必要な金融資産は6千万円まで引き下がることになります。

FIRE後の労働収入や、金融資産以外からの副収入をどれだけ得ることができるか、は人によって大きく異なるところですが、FIREへの近道であることは間違いありません。

いずれにせよ、自分は毎月いくらあれば生きていけるのか、というゴールラインを明確にすることがとても大切です。

ちなみに、私は「1.8億円」をゴールにしてきました

なんで「1.8億円」なの?

1.8億円あれば、株式投資のリターンを安全圏で見積もって4%で720万円、税引後で600万円となるので、月に50万円は確保できるからね

なるほど。

月に50万円の収入があれば十分だね

必要資産は、人によって変わってくるので「自分は、年間いくらあれば今後生活していけるのか?」から資産規模を逆算しておきましょう

私が40歳で2億円でFIREができた理由

では、サラリーマンが一生涯をかけてもFIREに必要な資産を築くことは不可能に近いのに、私がなぜ40歳で2億円の資産規模に到達することができたのか。

一番大きな要素が「株式投資の成功」です。

サラリーマンの生涯年収から計算した先ほどの結果を見て分かる通り、よほど高給取りのサラリーマンでない限り、給与収入だけでのFIRE達成は極めて困難です。

「いかに効率よく「資産運用」で増やしていくことができるのか」がサラリーマンがFIREに到達するための重要なポイントです。

株式投資ってそんなに儲かるの?

長期間であれば、正しいやり方さえ身につけておけば確実に儲かる!

株式投資をやっているかいないかだけで資産形成スピードは全く違って来るよ

もちろん、何も考えずに投資すれば良い訳ではなく、再現性の高いルールを理解することで、株式投資で高確率で勝つことができます。

一方で、株式投資の「タネ銭」を生み出すためには、株式投資に回すだけの貯金が必要です。

「貯蓄率」「入金力」としても知られていますが、いかに効率よく株式投資に資金を振り向けられるか、を考えれば、「収入を増やすこと」と「支出を減らすこと」も欠かすことのできない重要なファクターです。

タネ銭集めが必要だね

100万円を10倍にできても1,000万円だからね。FIRE達成のためにはちょっと少ないよね。株のタネ銭集め=入金力はとっても重要だよ

ポイント2:資産形成の黄金ルールを理解する

まずは「自分に必要な資産額はどれくらいなのか?」をしっかりとイメージすることが大事!これがないと、ずるずると望まない人生を生きてしまうよ!

うん、良く分かったよ。

で、そのために株式投資を進めようという話だよね

そうだね。で、株式投資のタネ銭作りも含めて、資産形成って、1つの方程式で表せられるんだ

FIREのゴール到達のためには、「株式投資」が大きなカギになることは間違いありませんが、「収入を増やすこと」と「支出を減らすこと」も重要です。

早期FIRE達成のためには、資産形成の仕組みを「深く」理解しておく必要があります。

サラリーマンがお金持ちになるための「たった一つのシンプルな数式」

資産形成の仕組みの根幹となるのが以下の数式です。

資産形成=(収入−支出)+(資産×運用利回り)

極めてシンプルですが、これが資産形成の全てを表す「たった一つのシンプルな数式」であり、世の中のありとあらゆるマネー本はこの中のいずれかの要素を解説しているに過ぎません。

このシンプルな数式から逃れることができる資産形成術はあり得ません

資産形成の方程式から見えてくること

この資産形成の方程式から見えてくることは、資産形成においては、以下の3つの要素をどう改善していくのか、ということだけです。

- 収入を増やす

- 支出を減らす

- 余ったお金を資産運用で増やす

資産形成を達成するには、これ以外には原理的にあり得ません。

おお、良く見るビジネス書のタイトルが並んでる・・

結局はこの3つの要素のどれかを説明しているだけなんだよね

先に詳述した通り、サラリーマンの生涯年収からの試算で考えると、サラリーマンがFIREを目指すにあたっては「収入を増やす」「支出を減らす」「余ったお金を増やす」の3つ全てを同時並行で取り組む必要があります。

また、上記の数式をより「深く」見ていくと、以下のルールが読み取れます。

- 「収入−支出」で導き出させる「純利益(=貯蓄)」をいかに毎年大きくしていくのかが重要

→この「純利益(=貯蓄)」が投資への投入原資(タネ銭)になる - 資産を運用するための利回りをいかに高くするかが重要

→2年目以降は複利計算が効いてくるため、いかに早く資産運用を始めるかが重要

なるほどね。早い話が、いっぱい貯蓄して、いっぱい投資しよう、ってことだよね

ポイント3:税金と社会保険料を極力払わない

ステップ3では、税金と社会保険料を極力支払わないということを解説していくよ

でも、サラリーマンって、節税の余地、ほとんどないイメージだけど?

実はサラリーマンでも節税余地は大きいんだよ。

社会保険料のコントロールは難しいけどね

サラリーマンでもできる「節税策」は意外に結構ある

サラリーマンを長くやっていると、税金の知識に非常に疎くなります。

自分が今月の給料でいくらの税金を支払っているのか、即答できる人はほとんどいないのではないでしょうか。

サラリーマンは節税の余地がほとんど無いと言われますが、実際にはそんなことは無く、サラリーマンでも節税策を最大限効果的に利用することで、支払うべき税金を減らすだけではなく、場合によっては確定申告で税金が戻ってくることもあります。

サラリーマンは本当に税金に疎いよね・・・

FIRE前の上司も同僚も税金にはホント無頓着だったよ

ふるさと納税やってない人もちらほら。。。

なんか難しいイメージがあるしね

なので、サラリーマンでもできる節税策の詳細をまとめてたよ。節税策をうまく使いこなせるかどうかは資産形成において、最重要項目の一つ!

サラリーマンでもできる節税策をピックアップ

ここでは、サラリーマンでも可能な節税策のうち、特にオススメなものをいくつか紹介していきます。

ヒイラギが厳選したとっておきの節税策を披露していきます

税金の世界は非常に奥が深く、良く知られている節税策もあれば、認知されていない節税策も存在します。

①生命保険料控除の枠を活用した節税策

例えば、生命保険料控除を使っていない、もしくは使っていても枠が残っている場合、リスクが一切無い節税策を講じることができます。

②「ふるさと納税」は国の大盤振る舞い制度

ふるさと納税は最近では良く知られるようになりましたが、ふるさと納税が始まった時点では、ふるさと納税を行うサラリーマンは珍しく、泉佐野市などの一部自治体が大盤振る舞いで、ギフトカードなどの金券までばら撒き始めたのをきっかけに、大きく社会に知られるようになり、そこから本腰を入れるようになった人が多かったです。

金券がばらまかれていた時期は、まさに納めた税金がキャッシュバックされているようなものでしたので、こういった優遇税制に、先行組として取り組めるかどうかで資産形成のスピードは大きく変わって来ます。

各自治のギフトカードのバラマキ時代はホントにおいしい思いをさせてもらったなあ〜

やっている人とやっていない人の落差が大きいよね

はっきり言ってやっていないサラリーマンは馬鹿です!

いや、そこまで言わなくても・・・

ふるさと納税は単なる節税手法としてではなく、日用品の購入コストを大きく引き下げることも可能です。

③制度廃止が決まってから「お宝節税アイテム」になったジュニアNISA

ジュニアNISAについては制度の廃止が決まった途端に、これまでにない税制優遇策として利用できるようになりました。

制度廃止によって、無税で年間80万円ずつを運用できるという利用する側にメリットが発生するという稀有な事例であり、知っているか知らないかで資産形成に大きな影響を及ぼします。

え、こんなことになってるの?

最初からこういう制度にしておけば良かったのにね・・・

ポイント4:国家の歪みを突いて賢く生きる

日本という国ができてから80年。至る所で「歪み」が生じてきています。代表的な歪みは、法人優遇個人冷遇、高齢者優遇サラリーマン冷遇、低所得者優遇高所得者冷遇などなど。

確かに、そういったイメージがあるね

だから、FIRE到達のため、またFIRE生活をうまく生き抜くためには「国家の歪みを突く」ことが大切なんだ。これまで散々イジメられてきた税金が、今度は逆に助けてくれたりもするんだよ

「国家の歪みを突く」というと、不公平・不公正なイメージを持たれてしまいがちですが、一説には、国の制度というものは80年程度で疲弊してしまうそうです。

戦後から数えて80年が経過しようという中で、日本国の制度は何段階にもわたってつぎはぎになっており、特に「税金」と「社会保険」についてはその歪みが大きくなっています。

「貧乏な国民」に敢えて転落することで税制優遇を獲得する

私は退職直前の年度で1,200万円近い年収がありましたが、年収1,000万円を超えた辺りからあらゆる税制メリットがどんどんなくなっていきました。FIRE後に敢えて自分から「貧乏になる」ことで、その世界は一変します。

具体的には「給与課税を発生させない」ことにより、「住民税非課税世帯」とみなされるため、数多くの税制優遇措置にアクセスできるようになります。その特典の数々は、まさに国がお金をばらまいているがごとくです。

日本では、「収入が高いけど、資産を全く持っていない人」は高税率で、「収入が低いけど、億万長者である人」には低税率・無税(どころか、給付金までついてくる)という税制になっています。

FIREを達成すれば、マイクロ法人と組み合わせることで、多額の金融資産を持ちながら、一方で年収は極めて低いという状況になるので、あらゆる税制優遇・給付金を「受ける」立場へと敢えて転落することができます。

FIRE後の社会保険料は「マイクロ法人」で攻略できる

FIRE後には個人として生計を立てていくことになりますが、問題になってくるのが「社会保険料」です。

保有資産からの不労所得で生きていく場合、給与所得がゼロにしておくことで税金の支払いは発生しませんが(配当への分離課税は除く)、社会保険料(保険と年金)に関しては収入に関わらず、納める必要があります。

この困った事態を避けるための解決策が自分1人の会社である「マイクロ法人」を設立することです。

マイクロ法人って何?

マイクロ法人とは、自分1人もしくは家族だけで設立する会社のことを指すんだよ。あとで、詳しく解説するね

自分がそのマイクロ法人の従業員になることで、社会保険コストを大きく引き下げることができます。

実際にどの程度、社会保険料が変わってくるのか、を試算してみましょう。

前提となる条件は下記のとおりです。

- 東京都で中小企業が加盟している協会けんぽ協会の料率を適用

- サラリーマン時代 月収50万円

(=年収600万円・統計調査の東京都在住のサラリーマン給与とほぼ近似値) - 個人事業主:HPにて保険料のシミュレーション試算が可能な東京都江戸川区にて計算

この前提条件で必要となる年間の社会保険料(=年金を含む)は下記の通りとなります。

| サラリーマン時代 (東京都の協会けんぽ) | 個人事業主 (FIRE後:個人事業主) (東京都江戸川区国民健康保険) | マイクロ法人 (FIRE後:会社役員、1等級) (法人+個人の合算コスト) |

|---|---|---|

| 294,300円 | 646,906円 | 68,280 円 |

| − | +352,606円 (サラリーマン時代比) | ▲226,020円 (サラリーマン時代比) |

さらに、この表はFIRE後の「個人」で「国民健康保険」を加入しているケースですが、これはあくまで1人試算なのです。

家族が1名増加するごとに保険料の金額も増加していくことになります。

この江戸川区のケースですと、大体+60,000円が加算されていくことになります。

一方で、マイクロ法人で会社役員として社会保険に加入すれば、当人が第2号被保険者となり、その家族は第3号被保険者になります。第3号被保険者については、保険の支払いが発生しないため、この部分もマイクロ法人による「社会保険節約」の大きなポイントです。

| 加入対象者 | 保険 | 年金 | 納付範囲 |

|---|---|---|---|

| 個人 (個人事業主) | 国民健康保険 | 国民年金 | 自分だけではなく 家族も納付が必要 |

| 法人 (マイクロ法人の社員) | 国民保険 | 厚生年金 | 自分のみ (家族分も本人に含む) |

「マイクロ法人」を設立すれば、こんな「魔法」のようなことが起こせるのです。

いや、これすごくない!?

まさに制度の「穴」だね

マイクロ法人の概要については、下記で詳細に記事化していますので、読んでみてください。

法人を作るとか、ハードル高過ぎて無理だよ!と思った方向け!

サラリーマンとして長く働いていると「法人」「会社」という言葉が非常に重たく感じて「はたして、自分がそんなものを作れるのか?運用できるのか?」と不安になりますが、法人を設立することは今や非常に簡単です。

会社法改正によって資本金の制限もなくなりましたし(やるかどうかは別にして1円から設立可能)、マネーフォワードやfreee(フリー)が提供しているサービスを利用すれば定款作成後、どこに提出すれば良いのか、まで全て教えてくれます。

マイクロ法人の設立にあたっては、「合同会社にするのか、株式会社にするのか」「定款をどう作るか」の2点を理解していれば問題ありません。

「合同会社にするのか、株式会社にするのか」という論点は詰まるところ、以下の2つ次第です。

「合同会社にするのか、株式会社にするのか」については、結論、お好きな方で構わない、ということになりますが、詳しい内容を確認したい方は下記記事を参考になさってください

定款作成において注意すべき点は下記記事でまとめているよ!

まとめ記事の中にも記載していますが、「マネーフォワード」もしくは「freee」を使えば会社設立はあっという間です。どちらも会社設立に必要な項目を埋めていけば、そのまま提出が可能です。

また電子定款分のコストが浮くため、両社のサービスを利用した方が自分で設立するよりも安いという逆転現象が起きます。

■株式会社の設立費用

| 項目 | 自分で設立 | マネーフォワード | freee(フリー) |

|---|---|---|---|

| 定款印紙代 | 40,000円 | 5,000円 | 5,000円 |

| 定款認証代 | 52,000円 | 52,000円 | 52,000円 |

| 登録免許税 | 150,000円 | 150,000円 | 150,000円 |

| 手数料・報酬 | 0円 | 0円 | 0円 |

| 合計 | 242,000円 | 207,000円 | 207,000円 |

■合同会社の設立費用

| 項目 | 自分で設立 | マネーフォワード | freee(フリー) |

|---|---|---|---|

| 定款印紙代 | 40,000円 | 5,000円 | 5,000円 |

| 定款認証代(※1) | 0円 | 0円 | 0円 |

| 登録免許税 | 60,000円 | 60,000円 | 60,000円 |

| 手数料・報酬 | 0円 | 0円 | 0円 |

| 合計 | 100,000円 | 65,000円 | 65,000円 |

このミニコラムで言いたいのは、サラリーマンでも誰でも法人なんて簡単に作れるよ!ということだよ

マイクロ法人はまだまだ世間一般には用語自体知られておらず、また書籍によっては「プライベートカンパニー」、「一人社長会社」「ミニマム法人」など、統一した用語も無い中ですが、本質はいずれも同じで「個人と法人の制度設計の違いをいかに上手く利用するか」ということになります。

マイクロ法人そのものにポイントを絞って記載した書籍というのは数が少なく、そもそも「マイクロ法人」という用語で書籍のタイトルが付いていることも無いので、書店に行っても解説本を探すのは一苦労します。

「マイクロ法人をもっと知りたい!」という方は下記の記事にて関連書籍が読めますので、ご参考まで。

私が数多く読んできた書籍の中で、特にマイクロ法人の運用方法についての名著・傑作につき、下記の通り、ピックアップしています

ポイント5:FIRE達成後に後悔の無い人生を過ごそう

資産形成が順調に進んで来ると、それまで夢想して思い描いていた世界が現実に近づいて来ます。

一方で、何の指針も持たずにFIRE生活に突入してしまうと「ただ生きているだけ」という無気力で怠惰な生活に陥り、精神的に参ってしまう人もいるようです。

それでは、FIRE実現後の世界で幸福になるためにはどうすれば良いのでしょうか。

「幸せな生き方」とはなんだろう

「幸せな生き方」に対する回答は、その人が歩んできた道程、価値観によって大きく異なってくると思います。

私が見つけた一つの答えは「死ぬ時に後悔しないこと」でした。

多くの人が死ぬ前に後悔していることは、同じ人間である以上、私にも当てはまる可能性が高いです。

彼ら・彼女らが死に直面する中で何に後悔したのか、を知ったことが、私をFIREの世界に誘う最後の後押しになりました。

私たちは、過去の人類史上、類を見ないほどの自由な生活を得ることができる時代に生きています。

ですが、あなたは「自分は自由だ」と言い切れるでしょうか。

私たちが日々真剣に考えるべきことは「死ぬ時に後悔しないで生きていくこと・生き抜くこと」です。

人が死ぬ前に後悔することは何でしょうか?

多くの人が後悔したことをあらかじめ知ることで、より良い人生の土台を築いていけると考えれば、こういった哲学的な問いに向き合うことは、今後の自分の人生を決定づける上でとても重要です。

なお、FIRE達成後にどういった生き方を選択するのか、については「幸福の資本論(橘玲著)」が非常に参考になります

人間の3つの悩み:お金と人間関係と健康について

人間が生きていく上で抱える3つの大きな悩みは「お金」と「人間関係」と「健康」である、ということがあらゆる研究レポートで示されています。

FIREが達成できるだけの資産が形成できれば、このうちの「お金」については解消されます。

また、「人間関係」についても会社を辞めてしまえば、そのあとは自分の好きな人とだけ付き合えば良いので、多くの場合は解消されるでしょう(家族・親族に「困った人」がいれば別ですが)。

人間が抱えている大きな悩みの3つに2つが解消されれば、あなたの人生が大きく好転することは間違いないでしょう。

FIRE後の生活のデメリットについて

良いことづくめのFIRE生活にも感じますが、やはりメリットの裏返しとしてのデメリットというものは存在します。

やっぱり、何にでも、オモテがあればウラがあるね

そうだね。

だけど、FIRE生活に突入した後に思うことは、デメリットは多少あるけど、この生き方は全員にオススメできるということだね

まだ私も「FIRE達成者の業界」では新参者であり、FIRE後をどのように生きていくか、については色々と試行錯誤を重ねているところです。

今後もFIRE生活を進めていく中で、「自分自身の気づき」からこのブログで発信していきます。

FIRE達成後に注意すべきこと(カモネギにならないために)

FIRE後に重要なことは「どれだけ社会で必要な知識を学んでいくか」なんだよね。つまり、カモネギにならないことなんだ

学校・大学だけでは、お金や税金、法律のことはほとんど教えてくれません。

FIRE生活後にはこういった知識を「貪欲に」取りに行く必要があります。

また、金融資産が増えてくると、それをどこからともなく嗅ぎつけた悪い人も寄ってきたりします。

悪い人が寄ってくるのは嫌だなあ〜

そこでオススメなのがマンガで社会に必要な知識を学んでいくやり方だよ!下記にオススメのマンガをまとめてみたので、読んでみてね!

世の中で騙されないための方法を学ぶのはとっても大事だよ!

幸せな人生を歩むために

ここまで、FIREを目指すためのロードマップをお伝えしました。

幸せな人生を歩むために大切なことは、「健康」「お金」「人間関係」と言われます。

FIREを達成することで、そのうちの2つ、「お金」と「人間関係」という束縛から解消されます。

これは非常に大きなことで、私の場合、控えめに言っても人生観を根底から覆すほどの威力がありました。

最初からガチガチのロードマップを作成する必要はありません。

私も都度壁にぶち当たりながら一歩ずつ学んできました。私は約20年かかりました。

このブログがあなたのFIRE達成を一歩でも前に進めることができたら幸甚です。